東京新聞主催 東京自遊大學 資産運用学科に参加

財務省国債企画課担当者が直々に個人向け国債の説明

東京新聞主催の東京自遊大學 資産運用学科

「貯蓄から投資へ。将来をより豊かに暮らすために。」と題して

ファイナンシャルプランナーの大竹氏、「個人向け国債の商品説明」を財務省個人向け国債担当者の方が直々に説明するセミナーに参加しました。

http://www.symponet.com/tokyo-np/jiyudaigaku2014/report20141129.html

当日はあいにくの雨の中80名近くの方がセミナーに参加し、年齢はシニアの方が7割近くご夫婦で参加している方や女性独りの方もいました。

11月の某日 品川でセミナー開催、財務省の国債企画課 百目鬼氏(ドウメキ氏)が分りやすく説明してくださいました。

家計の金融資産の実態について

家庭の金融資産がどのように蓄えられているのか?

分析した日本銀行の資産循環統計によると1600兆円の金融資産の内53%が現金または預金、銀行やゆうちょ等の定期預金や普通預金に預けられています。

株式等には14%、保険・年金は27%、国債は全体の1%にもみたない結果(個人の方にまだまだ活用されていない現状)

日本銀行の資金循環統計

個人向け国債の概要(初心者向け)

国の発行する債券で個人の方がご購入できるのは、個人向け国債と新窓販国債の2つ個人向け国債は財務省で個人の方が購入しやすいように工夫した国債

個人向け国債の特徴

●さらに買いやすくとは⇒全種類毎月購入できる(年間で12回募集)

●いざという時も安心とは⇒中途換金が可能

「国債を購入し、途中で現金化したい時に国債を市場で売買するのではなく、国が元本価格(額面価格)で償還する」(直前2回分の利子相当額×0.79685を差し引かれる)

個人向け国債の特徴説明(初心者向け)

個人向け国債の金利の設定方法の説明

■金利の設定方法について

様々な種類(10年債、20年債等)の国債を毎月10兆円発行

「例えば、国が10年国債表面利率(クーポン)0.5%に対して幾らで買いますか?(入札を金融機関と毎月おこなう)

取引されている市場の価格でいくらなら適切なのか、入札によってでた金利(平均利回り)を基準にして個人向け国債の表面利回りを算出しています。」

■個人向け国債変動10年の金利について(基準金利×0.66%)

「毎月入札をおこない平均の金利(基準金利)が決まり、0.66%をかけた物が10年変動金利」

「半年過ぎると、又入札によって金利が決まり、半年後に金利が上がっていればその金利が半年間続き、半年毎に金利が見直され(基本は市場の金利)金利が上がればそれに連動して上がり、金利が下がると下がるという特徴」

個人向け国債10年変動説明

■5年固定の場合の金利設定について(基準金利-0.05%)

「10年債の入札を行った日に証券会社が取引価格を算定(レート)、日本証券証券業協会に登録し、5年の国債の利回り平均が分り基準金利とし、そこから0.05%を引き金利を設定」

■3年固定の場合の金利の設定について(基準金利-0.03%)

「3年固定の国債は基準金利から-0.03%を差し引き金利設定」

個人向け国債5年・3年固定説明

個人向け国債中途換金のしくみ

■中途換金の仕組み

「通常債券を途中で現金化する(中途換金)場合、証券会社や銀行でその時の市場の価格で買い取ってもらう事になります。

個人向け国債はこの様なリスクを除き、市場金利での売買ではなく、額面100円の物は100円で償還します。直前の2回分のお支払した利子は手数料として差し引かれる」

■説明

金利と価格の関係、金利が高いと価格は下がり、金利が低いと価格は高くなり買った時より金利が上がっていれば、債券の価格は下がる。

個人向け国債の下限金利について

■個人向け国債の下限金利について

個人向け国債の下限金利は、0.05%より下まわった場合でも0.05%は支払う商品設計

個人向け国債の魅力

個人の方が投資しやすい様に工夫した国債が個人向け国債

普通の債券よりリスクの低い商品設計、変動10年、固定5年、固定3年の三種類共に買ってから1年すれば中途換金が可能

特例 個人向け国債を購入した方がお亡くなった場合や、大きな災害に遭われた場合は1年待たなくても中途換金が可能

国内の中で国が発行する債券で、債券の中でも一番信用力が高く安全、近くの金融機関で購入可能、金利タイプは3年5年の固定、10年の変動と3種類 購入単位も1万円から

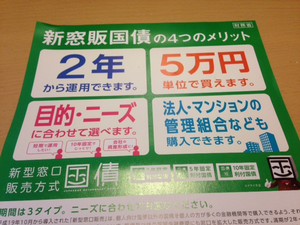

新窓販国債の説明

期間は2年、5年、10年、の固定の債券、市場取引ではなく毎月入札をした利回りで平均利回りがわかり、100円に対して価格がいくらか決まる。

個人向け国債との違い、中途売却はいつでもその時の時価で売却が可能(国が買い取るのではない)利回りは個人向け国債より高いが、中途売却の時のリスクはあり

最低購入金額は5万円から、個人の方だけでなく法人やマンションの管理組合等も購入でき、普通の機関投資家が市場で取引している国債と全く同じ商品

国債はペーパーレス その他

購入したい金融機関に国債の口座を作り、口座に買った方の権利が発生し、国から金利や元本が支払われるため、貰い忘れが無いので安心(以前は現物を発行し時効になるケースがあり)

国債と一口に言っても個人向け国債と新窓販国債はリスクが違う分利回りが違う商品

国では個人向け国債と新窓販国債の2種類を用意

財務省の国債企画科のスタッフの方が作ったコクサイ先生のキャラ弁当

個人向け国債&新窓販国債の比較

| 個人向け国債 | 新窓販国債 | |

|---|---|---|

| 発行体 | 日本国政府 | 日本国 政府 |

| 販売単位 | 1万円から1万円単位 | 5万円から5万円単位 |

| 期間 | 3年・5年・10年 | 2年・5年・10年 |

| 金利タイプ | 固定(3年 5年)・変動 | 固定 |

| 金利設定方法 | 基準金利×0.66(10年物) 基準金利-0.05%(5年物) 基準金利-0.03%(3年物) | 発行毎に市場情勢にもとづき財務省で決定 |

| 金利の下限 | 0.05% | - |

| 利子の受取 | 半年毎に年2回 | 半年毎に年2回 |

| 購入限度額 | - | 1申込あたり1億円 |

| 償還金額 | 額面金額100円につき100円 中途換金時も同じ | - |

| 発行月 | 毎月(年12回) | 毎月(年12回) |

| 中途換金 | 発行後1年経過すれば、いつでも中途換金可能 | 市場でいつでも売却が可能(売却益・損が発生) |

| 安全性 | 発行元が日本国政府であり、元本や利子の支払いは日本国政府が責任をもって行う | 発行元が日本政府、中途換金時は市場に影響される |

個人向け国債と新窓販国債の中途換金の違いについて(おさらい)

新窓販国債は債券市場でいつでも売却が可能ですが市場により

市場の金利が上昇していくと、時価が目減りするので、償還期限前に売却する場合売却損が出ることもあります。

市場の金利が下降していくと、時価が増えるので、償還前に売却する場合には売却益がでることもあります。新窓販国債は国の買取による中途換金制度ではありません。

個人向け国債の中途換金は市場に左右されるのではなく、発行後1年経過すれば、日本国政府が買い取ってくれる中途換金制度があります。直前2回分の各利子(税引前)相当額×0.79685が差し引かれる。

そして、個人向け国債の特例として災害救助法の適用対象となった大規模な自然災害の被害をうけられた場合、又は保有者本人が亡くなった場合には1年未満の期間に関わらず中途換金ができます。

個人向け国債と新窓販国債の使い分け

自身が納得いく金利で、中途換金しない資金なら長期の新窓販固定10年を選び、10年は持っていられるか分からず今後の金利上昇に期待するなら個人向け国債変動10年を選ぶ方法も一つです。

参考金利)

現在発行個人向け国債金利

最近の個人向け国債の利息は何故安いのですか? Q&A

セミナーの中での質問

- Q最近の個人向け国債の利息は何故安いのですか?

A世間で起きている情勢によって

国債は買われると利回りが下がります。日本国債はリーマンショックやギリシャ破綻問題等で、そういった所で投資していた方達が日本の国債は比較すれば、安全だということで日本の国債に投資しており(買われている)金利がジリジリと下がっている動きがあります。

最近はヨーロッパの方は落ち着いてきたのですが、昨年の4月に日銀の量的金融緩和が御座いまして、市場から大量に国債を買って世の中にお金を回します。(金融機関にお金を渡す)日銀が大量に国債を買っているので、市場で取引できる国債が少なくなっております。

そして、国債に投資したい金融機関や保険会社も国債を買います。そうすると日銀や機関投資家が買って品物がなくなる、国債が少なくなると価格が上がる、価格が上がると金利が下がるという構図かございまして、今金利が非常に低い状態になっております。

感想

感想

個人向け国債の発行元である日本国政府財務省担当者が直接一般の人に個人向け国債と新窓販国債の商品性を説明する機会は今までほとんどなかったと思います。

当初、財務省で働く役人の方はスーパーエリートなので、「理論的に上から目線での説明なのかもしれない?」と考えていました。雲の上の人という思い込みがありました。そんな考えを見事に裏切り、物腰のやさしい口調で一般の私達にも分かりやすい説明が印象的でした。

個人向け国債は、第35回債から10年変動は利率が掛け算方式となり、当初は中途換金も商品により2年を経過しないと出来なかったのが1年に変更になり、四半期毎の販売を毎月販売にするなど、個人向け国債は個人の方が買いやすいようにと工夫され変化している金融商品です。

個人向け国債の、特徴は1年経過すれば、直前の2回分の利子相当額は差し引かれるものの、元本が保証され国による買取制度がある点、市場の金利の上昇と同じように連動して金利が上昇する可能性を持っている金融商品です。

海外では国債は一般の人も普通に購入していますが、日本は間接金融(銀行)が大きな役割を果たし預貯金がまだまだ一般的となっています。

しかし、郵政民営化やペイオフ、NISA等々で「貯蓄から投資へ」の流れが私達にも身近になってきています。

個人向け国債は、まだ知名度が低いため定期預金より身近に感じられないかもしれませんが、元本割れを嫌い預貯金だけにお金を預けいれている方にも安心して購入できる商品と言えます。

「投資」という言葉は何処となく「怖い」印象がありますが、元本保証の個人向け国債を1万円購入するだけでも立派な投資です。この様に考えると「投資」は私達にもっと身近に感じられるのではないでしようか?

参考)管理人個人向け国債購入実績

個人向け国債10年変動を購入した場合金利に興味が出て来ます。北欧や世界で起きる情勢が、実は私達の生活にも深く関わっていることを肌で感じます。

私達の身近な年金を運用している、年金積立管理運用独立行政法人は(国民年金、厚生年金を120兆円預かり運用)の運用配分は、国内債券35%、国内株式25%、外国債券15%、外国株式25%の配分で運用を行っています。

この配分が正しいかどうかは分りませんが、年金の運用も実は、債券や株式、国内、外国と分散させているのは興味深い運用配分です。

全てを一つの金融商品に預け入れるのではなく、自分自身のリスク許容度に応じバランスよく金融商品を選ぶ時代になってきました。その中でも日本の債券はコアな部分となります。

自分の労働でお金を殖やすだけでなく、少しでもお金に働いてもらうことが必要な時代になってきました。

今回、東京新聞が行ってた東京自遊大學の資産運用学科では

株式会社エフピーウーマン代表取締役の大竹のり子氏が「これからの時代を行き抜くための賢くお金を貯める方法」を分りやすく解説していました。この様なセミナーに参加してみることから始めても良いでしよう。

東京新聞のような新聞を身近に置いておき、新聞を読み、金融のことや、世の中の動きを知ることから始めるのも一つの方法です。http://www.news2u.net/releases/130664

実際に始めてみないと分からないので、はじめは大きな金額ではなく、小額から始めてみて金融商品との相性を確認することもポイントです。

今回のセミナーで要望ができるならば、その場での質疑応答を設けいただけたら更に良いセミナーになると感じました。

東京新聞の価値あるセミナーに参加できたことを、この場をお借りしてお礼申し上げます。

最後に私はコクサイ先生のキャラクターが大好きです。地域のゆるキャラに負けない位、かわいいと思います。いつかコクサイ先生にお会いできることを夢みております。