▶本ページの目次です株式会社 Funds ファンズ2%~3%情報

Funds ファンズとは?

「業界初 投資してほったらかし利息でコツコツ新しい投資」管理人も買い付けしてます。定期預金以上株式以下でお金を増やす。企業に資金を貸し出す事でコツコツ資産を増やす資産運用、貸付投資サービスがファンズです。

投資に興味があるけれど、時間が取れない人や定期預金よりも高金利が良いけれど、株式や投資信託のように値動きするのが怖いと感じる人にピッタリ!(ファンド型クラウドファンディング)

貸付する企業は基本、上場している企業なので安心です。

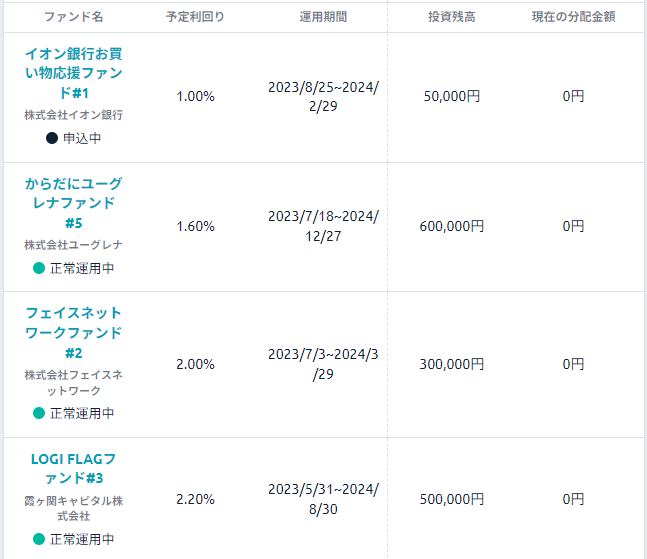

管理人も実際に買ってます

保有ファンド一部

| コード | 貸付先 | 市場区分 | 利率 | 時価総額 | 自己資本比率 | 業種 |

| 3491 | リノシー | グロース | 2% | 441億円 | 33.7 | 不動産業 |

| 3299 | ムゲン | プライム | 2.1% | 236億円 | 32.9 | 不動産業 |

| 2982 | ADワークス | プライム | 2% | 95.5億円 | 28.1 | 不動産業 |

| 3498 | 霞が関キャピタル | グロース | 2.2% | 435億円 | 24.1 | 不動産業 |

| 2931 | ユーグレナ | プライム | 1.6% | 1006億円 | 35.5 | 食料品 |

| 8570 | イオン銀行 | プライム | 1%(ポイント1%) | 2721億円 | 6.5 | その他銀行業 |

時価総額・自己資本比率は2023年8月15日現在

※時価総額とは:上場株式の規模を示すもの(個別銘柄の時価総額は、その株価に発行済株式数をかけたもの)株価×発行済株式数

※自己資本比率とは:返済不要の自己資本が全体の資本調達の何%を占めているかを示す数値(高いほどよい)

自己資本比率目安2022年

不動産業:38.4%

食料品:57%

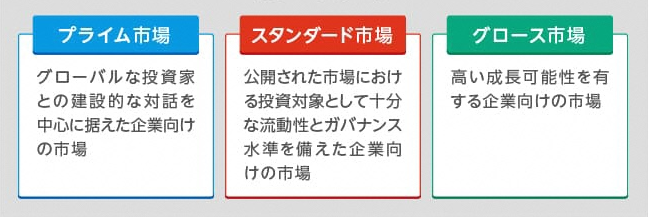

※市場区分

上記の項目は管理人が投資をする時に確認する事項で、一般的には関係ありません。

イオン銀行の抽選に申し込みしました

イオン銀行が借り手となり優待付の「イオン銀行お買い物応援ファンド」の抽選募集が開始されました。管理人も申し込みしています。

2023年8月10日現在で抽選の募集が512%と5倍以上の人気ぶりです。先着は2023年8月16日19時からとなるので、買い付けを検討している方は、待機した方が良いでしょう。即完売となり得ます。

| ファンド名 | イオン銀行お買い物応援ファンド |

| 借り手企業 | 株式会社イオン銀行 |

| 予定利回り | 1% |

| 予定運用期間 | 約6ケ月 |

| 募集金額 | 100,000,000円 |

8570イオンファイナンシャルグループは時価総額2694億円、自己資本比率6.5(2023.3.5)イオンファイナンシャルグループの中にイオン銀行があり、大株主はイオンが48.17%を保有しています。イオンFSはクレジットカードや保険ポイントサービス等のイオン系の金融事業会社を展開しています。

皆さんが買い物にいく8267イオンの時価総額は2兆6995億円、自己資本比率は8.0%となり、親子上場しているようです。今回はイオン銀行が借りて企業となりますが、知名度的が高く、一般の私たちも親しみやすいファンドだと言えます。

優待について

イオン銀行お買い物応援ファンドに5万円以上投資し抽選や先着で買い付けが出来た人は、所定の応募フォームに入力すると、抽選で5人に「10000WAON POINT」抽選で外れた人には「500WAON POINT」が進呈されるので、仮に、5万円の買い付けで10000ポイント貰えると還元率は20%、500ポイントでも1%の還元率となります。

利回りが6ケ月で1%なので、ポイントを加味すると5万円の買い付けで1.5%~20.5%で運用出来たことになります。ファンズは定期預金とは違い元本保証の商品ではありませんが、私たち一般人の選択枠に入る金融商品だと思います。ただし、自身のリスク許容度を加味し、過剰投資にならない様にご注意ください。

イオンを活用した事がある人は多数いると思いますが、イオン銀行に口座がある方は少ないかもしれません。イオン銀行のホームページを拝見するとファンズが紹介されているので、双方共良い宣伝になり、知名度を広めたい目的もあるのだと考えます。

イオン銀行お買い物応援ファンド1%で買い付けした場合の利金の計算

1%6ケ月の場合

| 買付金額 | 税引前 | 税引後 | スーパー定期 0.002%(税引後) |

| 5万円 | 250円 | 199円 | 0円 (0円) |

| 10万円 | 500円 | 398円 | 1円 (0円) |

| 30万円 | 1500円 | 1195円 | 3円 (2円) |

| 50万円 | 2500円 | 1992円 | 5円 (3円) |

| 100万円 | 5000円 | 3984円 | 10円 (7円) |

優待は加味していません。定期預金とファンズのファンドは商品性が違うので一概に比較はできませんので、参考程度に留めて下さい。

イオン銀行お買い物応援ファンド 当選しました!

イオンお買い物ファンド抽選に申し込みをしておりました。金額が少額だったのが良かったのか、当選しました。小さい事をコツコツという感じです。

管理人のファンズの位置付けと購入の動機や基準

fundsは第二種金融商品取引業、金融庁に登録されています。

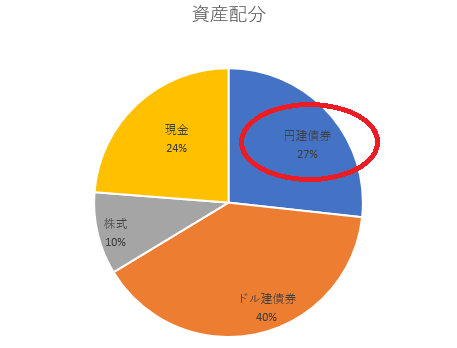

管理人は資産配分が大切だと考えており、ファンズの位置づけは円建ての債券と考えています。日本で発行される円建ての社債ならば、格付けを基準に投資できますが、ファンズはあくまでも、ファンズがファンド組成企業の審査・借り手企業の審査・ファンドの審査を行う仕組みです。

円建ての社債で2%強を探すのが難しいため、ファンズの2%の利率は魅力的だと考え投資しています。

日本では、定期預金のスーパー定期の利率が0.002%、個人向け国債10年変動161回0.39%の時代、定期預金は預金保険制度(1000万円までの元本と利息は保証)個人向け国債は(1年経過すれば、解約可能 発行体は日本国)の安心感はあるものの、低金利な為、リスク(将来の不確実性)を取る事も大切だと考えています。

ファンズの良い点は1円からの少額でできるので、ご自身の負担のない金額で、出来るだけ多くのファンドに分散して投資をした方が賢明です。性格にもよりますが、一大決心をしなくてはいけない投資は負担になるので、1000円位から始めるので全然良いと考えます。

ファンズの中でも上場していない企業への買い付けは管理人はしません。また、管理人の場合業種が不動産業に集中しており、これも良くない例です。業種も分散した方が良いですね。

残念なのは中途解約は出来ないので、確実に償還まで使わない資金で運用する事になります。この点は円建ての社債ならば、元本割れがあるものの、債券市場で売る事は出来るので、流動性が悪いので充分注意する必要があります。

2023年8月7日時点で正常償還率は100%となっており、一度買い付けすれば、後は、値動きを気にする事がなく、「ほったらかし投資」で運用できる点が最大のメリットだと考えます。私たちは普段仕事をし、本業を忙しく過ごしている中で値動きを気にする、トレードは難しく、株のように常にアップダウンする事に一喜一憂していたのでは、精神的にも良くありません。

2%以上の利率で投資できるならば良しと管理人は考えております。ただ、リスク許容度は人それぞれで、年齢、収入、生活スタイル、性格等々によりまるで違って来ます。

一概には言えませんが、20代・30代ならば定年までの時間も30年・40年取れるならば

投資信託(インディクス 全世界型)やETF等で積立投資で積極的にリスク資産に投資するのも良いかもしれません。2024年から始まるNISA制度の対象は投資信託等で、社債や生債券、ファンズは含まれません。

管理人からアドバイスできるとすれば、どんな商品でも、ご自身の資産配分の一部に留めておく事が大切です。投資の格言に一つの籠に全てを入れるなと言われる事を肝に銘じましょう。

過去のクラウドファンディングでは、運営会社が法令違反を犯したり破綻したりした事例があることは忘れてはいけません。ファンズが常に情報の開示をしているか、運営状況に問題がないかは注意した方が良いでしょう。貸付企業毎に重要事項説明書・匿名組合契約約款・取引残高報告書が発行されるので、熟読する事をお勧めします。

また、ファンド(ファンズ)は販売開始から数分で完売してしまう事もありますが、焦る必要もなく、買い付けできなければ、また、次を待つのでも遅くはない事を伝えておきます。

ファンズのセミナー等で商品性を確認したり、疑問点は質問する事もお勧めします。

管理人の資産配分 ファンズは円建て社債の位置づけ

初めて分配が実施されました!嬉しい

fundsから初めて分配が実施されました。金額は8102円と対した金額ではないかもしれませんが、管理人は非常にうれしく感じています!

出金は指定の銀行を事前に登録してあり、無料で出金してくれます。fundsを買い付けする時に、管理人なりに良く検討しました。確かにリスクがあり、元本が保証された商品ではありません。円建ての社債は何度も買い付けをした事があるものの、ファンズは初めての金融商品ですからやはり心配もあります。分配は今後も随時アップしていきます。

分配をどうするか?

デポジットに残し次のファンドに再投資

出金して何かに使う

出金して違う金融商品を買う

色んな選択があると思いますが、管理人は今回は出金して、いつもお世話になっている母と食事に行きたいと思います。

利金の受け取りを計算してみる

16ケ月で計算カッコ内は税引後の数字となります。

| 預入金額 | 定期預金 | 個人向け国債3年固定 | funds 霞が関キャピタルの場合 |

| 利率⇒ | スーパー定期0.002% | 0.05%(16ケ月で計算) | 2.2% |

| 1万円 | 0円 | 75円(5円) | 330円(262円) |

| 10万円 | 3円(2円) | 75円(59円) | 3300円(2629円) |

| 30万円 | 9円(7円) | 225円(179円) | 9900円(7888円) |

| 50万円 | 15円(11円) | 375円(298円) | 16500円(13148円) |

| 100万円 | 30円(23円) | 750円(597円) | 33000円(26296円) |

fundsは予定利回りとなっており、利率が下がる可能性は有り

上記の試算表をご覧下さい。定期預金や個人向け国債は元本割れがない安全な金融商品となり、fundsは貸し付ける企業が倒産した場合は元本は保証されない金融商品なので、一概に比較はできませんので、参考程度に留めて下さい。

ただ、定期預金に預け入れをしていても仮に、100万円の預入で30円(税引前)、個人向け国債たど750円(税引前)、リスク(将来の不確実性)を取りfundsの2.2%のファンドを購入すると33000円(税引前)と桁が違って来ます。ご自身のリスク許容度を考慮し、投資は自己責任でお願いします。

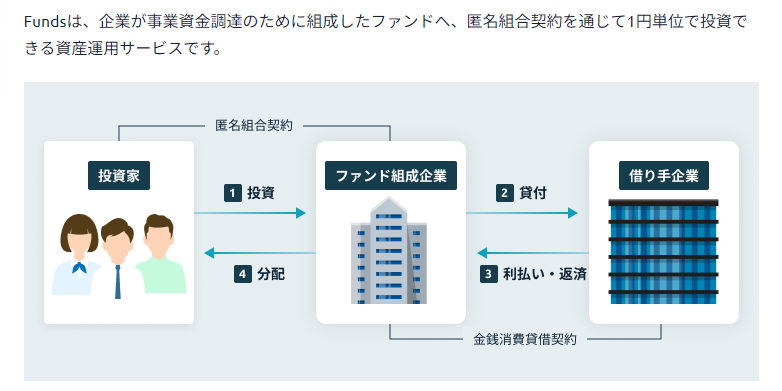

ファンズの仕組み 藤田社長と馬淵真理子さん対談より

藤田社長と経済ジャーナリストの馬淵さんの対談より引用しています。

個人が上場企業に対して、間接的にお金を貸す事でお金を増やす事ができるサービスとなり、今まで上場企業に個人がお金を貸す仕組み無く、新しい取り組みとなります。

マーケット(市場の影響)を受けないで、値動きを気にしないように固定利回りの商品を作りたい、それは投資をもっと身近な物にしたいと思った時に、資産運用をシンプルにしたいと考えた、大多数の人は投資に抵抗感があったり、難しいと思っている人がいる中で、やはり値段が動く事に抵抗があると仮説した時に、値動きをすると言うところを取り払い、1回投資したら後は待つだけという商品にしたら、資産運用のハードルが下がると考えた商品がファンズとなります。

上場企業の倒産率は直近5年位で0.03%と低いのも安心感がある

マーケティングの意味合いで企業がファンドを組成している場合もあり。

ファンズの会社概要

:登録・加入協会

・第二種金融商品取引業 関東財務局長(金商)第3103号

・一般社団法人第二種金融商品取引業協会加入

:

出資企業

ANRI株式会社、グローバル・ブレイン株式会社、B Dash Ventures株式会社、伊藤忠テクノロジーベンチャーズ株式会社、三井住友信託銀行株式会社、日本郵政キャピタル株式会社、みずほキャピタル株式会社、SV-FINTECH Fund、伊藤忠商事株式会社、AG キャピタル株式会社、三菱UFJキャピタル株式会社、FFGベンチャービジネスパートナーズ株式会社、楽天証券株式会社、株式会社メルペイ、auカブコム証券株式会社、株式会社電通グループ

上記の名立たる企業が出資企業として掲載されています。

経営陣

:代表取締役CEOである藤田雄一郎氏は、早稲田大学商学部卒業後に、株式会社サイバーエージェントに入社し、その後マーケティング支援事業企業を2007年に創業した後、2012年上場企業に売却。その後大手ソーシャルレンディングサービスの立ち上げ経営メンバーとして参画。2016年に株式会社クラウドポート(現ファンズ株式会社)を創業 共同創業者/取締役に 柴田陽氏をはじめ金融の専門家や弁護士が在籍しており、法令遵守の業務運営体制を取られています。

設立:2016年11月1日

資本金:100000千円

住所:〒150-0021 東京都渋谷区恵比寿西1-10-11 フジワラビルディング5階

まとめ

管理人も楽天証券に掲載されているのがきっかけで、ファンズに投資を始めました。

日本の個人金融資産の中で貯金・預金が1000兆円(54.2%)と言われている中で、預金ではお金が増えないどころかインフレが進めば、お金の価値が下がり実質目減りする事になります。

私たちが生活している中で色々な物の値段が上がっている事は誰でも気が付いていると思います。お金の価値が下がっているという事になります。

だからと言って、値動きがある金融商品に投資をしたら、正直「損をするかもしれない」「怖い」と言う気持ちがあるのも事実だと思います。

清水の舞台から飛び降りる的な投資は、向かない人も多数います。日本ではお金の話はタブーとされて、家族であっても話さないのが現実です。お金の授業は今でこそ、高校であるようですが、今の、大人の人はお金の授業を受けたこともないはずです。

それは、日本が高度経済成長の時は5%~6%位の利率が銀行預金でついていたので、普通に定期預金にしていれば、10年位で倍になっていました。あえて投資などする必要もなかったのです。

そして、米国では401Kにより自分で運用をする事が当たり前なので、当然、投資の話を普通にする機会があるのです。しかし日本で401Kが導入されたのは、まだ20年位の話でしょうか今NISAやイデコと言った税制に有利な制度を国が提供していますが、この制度は、ある程度の金融知識が必要になり、また元本が保証された商品でない事も認識しなければいけません。

今回のファンズはNISAやイデコの制度とは関係ありませんが、日本人が小さくリスクも少なく始めるのには良いのではないかと管理人は考えます。

普通のご家庭で、今までタブーとされてきた、お金の話を家族で普通にする時代になってきています。それが、未来を生き抜く力となります。お金が全てではありませんが、私たちの生活の選択の幅を広く出来るのもまた、お金の力だと思います。今回のファンズに限らずに、日本人の個人資産の1000兆円が世の中に出回ったら、経済も活発になります。しかし、預金が目減りしていくのを見て生活していたら、怖くて使えないと思います。それは、長生きするリスクを感じているからかもしれません。

ならば、今の預金が目減りするのを防ぎながらも、お金に少しでも働いてもらう感覚を身に着けてほしいと願います。

最後に、投資は自己責任になります。ご自身で確認し納得しなければ、やる必要はない事をお伝えしておきます。